美国财政部周三宣布维持较长期债券的季度发行规模不变,符合市场预期,同时宣布其20多年来的首个回购现有债券的***将于本月启动。

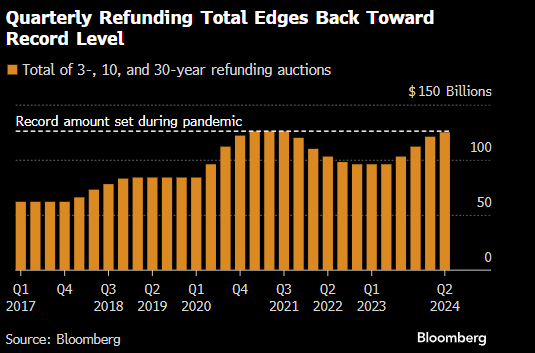

美国财政部在声明中称,在下周的所谓季度再融资发行中,将出售1,250亿美元债券,其中包括3年期、10年期和30年期国债.

连续三个季度提高中长期债券发行之后,财政部在1月表示预计今年不会进一步提高。他们重申,预计“至少在未来几个季度”不必增加常规债券的发行。

当美联储放慢其减持美国国债的步伐时——许多交易商预计美联储将会在周三宣布这一措施,美国财政部面临的压力料会减轻。

财政部表示,之前增加发行规模“使其能够很好地应对财政前景以及未来SOMA赎回速度和期限的潜在变化。” SOMA指的是美联储所持有美国国债的缩写。

美联储目前每月允许至多600亿美元的美国国债流出其资产负债表。如果将这一数字像许多经济学家预测的那样减半,将减少财政部需要从私人投资者那里筹集的资金。

美联储决策者将在美东时间下午2点在华盛顿发布政策声明。美联储***杰罗姆·鲍威尔随后举行新闻发布会,可能会提供有关官员们是否仍然预计会在今年晚些时候降低利率的线索,而降息料有助于遏制财政部不断加重的债券付息负担。

周三的财政部声明还提供了期待已久的新的债券回购***的细节。该操作旨在支持市场流动性并改善现金管理。官员们花了一年多的时间来分析债券回购的好处,并制定了操作架构。

首次操作***于5月29日进行。一直到7月,财政部***每周回购至多20亿美元的名义附息债,以及至多5亿美元的通胀保值国债(TIPS)。

即将实施的回购与20多年前的回购***几乎没有什么相似之处。当时的回购是在有预算盈余的历史性时期实施的,使官员们有机会赎回一些未偿还的高息债券。

至于下周的再融资发行,1,250亿美元的规模将由以下部分组成,将为财政部筹集约172亿美元的新现金。

关于国库券,财政部宣布6周期现金管理票据(CMB)将作为该市场的一个新基准。

“投资者对6周期CMB的接纳程度一直很强,升级为基准将进一步支持需求,”财政部表示。该部门表示,这是在考虑了中期之内国库券供应前景后作出的决定,预计到7月份时,短期国库券招标规模将接近2月和3月的高点。

许多交易商原本预计未来一个月国库券发行将大幅下降。

通胀保值债券、浮息债券

财政部表示,未来三个月浮动利率债券的发行也保持稳定。

财政部称,一些通胀保值债券的发行规模将继续增加,以保持这些债券相对于整体债券的稳定份额。该决定符合许多交易商的预期。

5年期TIPS的6月续发行规模将增加10亿美元,7月新发行10年期TIPS规模也将提高同样额度。

虽然美联储终止量化紧缩对财政部有利,但随着时间的推移,考虑到美国持续的、处于历史高位的预算赤字,预计美国***需要再度增加较长期债券的发行额。