作者:张晨 贵金属分析师

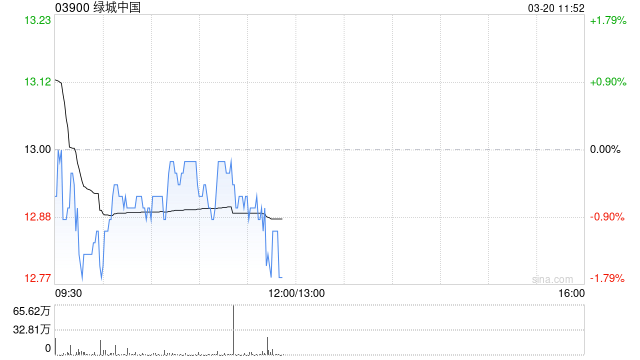

本周以来,黄金、白银结束4月中旬以来的高位震荡走势,双双选择向下突破。至今日收盘,沪金、沪银主力合约仅仅两个交易日分别下跌4.1%和5.8%,阶段性调整开启迹象明显。

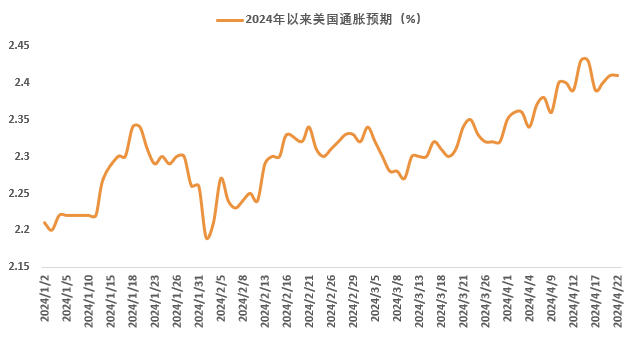

3月以来的上涨行情,可以归因于“二次通胀”商品普涨的基本面、地缘因素引发避险的情绪面以及海外投机资金推动叠加国内金融资本火上浇油的资金面三方面共同推动。特别是从4月12日和4月19日日内先涨后跌宽幅震荡的走势特征看,由于本轮多头行情持续性强、赚钱效应突出,极易促使市场短时间内对地缘因素过度计价,进一步加剧了价格走势波动。从上周末至本周初的消息情况看,随着地缘局势紧张程度有所缓解,加之海外投机资金开始兑现,此前与上金所现货递延费支付方向持续背离的溢价走势也有所回归,无一不指向多头支撑因素渐弱,更为重要的是,当下市场和越来越多的联储官员对于年内降息日趋谨慎,种种迹象表明,此前“脱离”传统框架的金银有望开启回归之路。

对于回归路径、程度、时间的讨论,我们仍然坚持贵金属二季报的相应观点,即围绕“三个一”展开:

明确一个前提——去年12月FOMC会议美联储***鲍威尔明确向市场表明官员们已开始讨论降息,这一时点应为贵金属主升行情启动点。后续如无意外冲击影响降息大局(如加息重启、流动性冲击等等),金价即便出现调整,也很难跌破1988美元这一起点。

重视一种形态——当前的金银错位见顶形态尚未被化解。即白银高点为2121年创下的30.35美元远早于黄金今年创下的历史新高2449美元,上述形态代表着一轮中长期涨势的终结。在白银没有突破上述高点的背景下,理论上黄金仍可继续补涨或就此开启阶段性调整,而上述阶段性调整历史上多以周线以上级别完成。

参考一类幅度——参考2023年两轮周线级别调整幅度分别为(2085-1824,-13%;1***5-1810,-8%),故年内仍然保有至少一次降息情况下,调整大概率为周线级别,幅度约为10%。当然,如调整升级为月线级别,则幅度及时长均将有所延长。

最后回到盘面情况看,经过两日显著调整后,纽期金已完成了过半的调整目标,当前价格尽管尚未到位也不宜盲目追空。策略上仍然建议继续等待调整到位后的多头进场或加仓机会。

图1:10年期美债盈亏平衡通胀率持续走高